استراتيجيات عقود الخيارات Options Contracts Strategies

شاهد فى الموضوع

يتناول هذا المقال الاستراتيجيات المتنوعة التي يتم تطويرها في عقود الخيارات Options Contracts طبقا للمراكز المختلفة التي يتخذها المستثمرون في كل عقد ، ولذلك يبدأ المقال بعرض الرسوم البيانية للارباح والخسائر حسب مراكز المستثمرين عن الاستراتيجيات المتبعة .

الرسوم البيانية للربح والخسارة

تهدف الرسوم البيانية إلى توضيح حدود الربح والخسارة للمستثمر طبقا لمركزه في عقد الخيار ، ويتم إعداد الرسم البياني من خلال محورين :

- المحور الافقي : و يمثل سعر الاصل بالسوق في يوم التنفيذ

- المحور الرأسي : و يمثل الربح او الخسارة للمستثمر

ويمكن إعداد الرسوم البيانية لأربعة مراكز هي :

- شراء خيار الشراء (long Call (lc

- بيع خيار الشراء (Short Call (sc

- شراء خيار البيع (long Put (lp

- بيع خيار البيع (Short Put (Sp

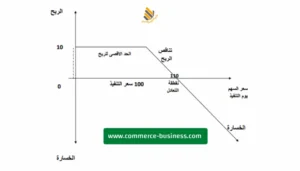

شراء خيار الشراء (long Call (lc

إن المستثمر الذي يشترى خيار الشراء Call Option يصبح من حقه الشراء بالسعر المتفق عليه في التاريخ المحدد بالعقد ( خيار أوروبي) ، وبإفتراض ان سعر التنفيذ هو 100 جنيها للسهم ودفع المستثمر عمولة 10 جنيها فيمكن اعداد الشكل البياني التالي الذي يعكس حالات الربح والخسارة للمستثمر :

يوضح الشكل أن الحد الاقصى للخسارة التي يتحملها المستثمر الذي اشترى خيار الشراء Long Call option هو نفسه مبلغ العمولة التي دفعها عند التعاقد وهو مبلغ 10 جنيها ، ويستمر المستثمر في تحمل نفس الخسارة حتى يصل سعر السهم بالسوق إلى سعر التنفيذ وهو 100 جنيها وتبدأ الخسارة في التناقص عندما يرتفع السعر عن 100 جنيها ( سعر التنفيذ ) حتى تتلاشى الخسارة عند سعر 110 جنيها وهو سعر التعادل الذي يتعادل عنده سعر السهم بالسوق في تاريخ التنفيذ مع سعر التنفيذ بالعقد مضافا اليه العمولة (100 + 10 = 110 ) وهنا يصبح الربح او الخسارة للمستثمر هو الصفر عند نقطةالتعادل . واذا تخطي سعر السهم بالسوق سعر التعادل ( 110 جنيها ) يبدأ المستثمر في تحقيق ارباح بمقدار جنيها واحدا لكل زيادة في السوق بمقدار جنيها واحدا ، ای واحد ربح لكل واحد زيادة في السعر ( واحد لواحد ) ونشير الى ان الارباح الممكنة لمشترى خيار الشراء الطويل هي مالا نهاية كما يوضح الشكل السابق ، لخط الربح الممتد لأعلى بدون حدود ، وكذلك يوضح الشكل ان ميل Slope الخط الذي يعبر عن الخسارة ( التكلفة ) هو صفر لانه خط افقی ، بينما ميل خط الربح هو واحد صحيح ، ليصبح الميل Slope الذي يعبر عن التكلفة والربح هو ( 0,1 )

ای آن LC = (0,1)

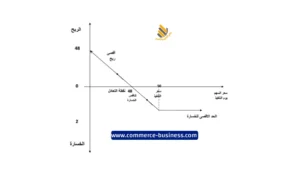

بيع خيار الشراء (Short Call (sc

طبقا لهذا المركز في عقد الخيار فإن المستثمر يكتب على نفسه ( أي يلزم نفسه ) بالبيع لمن اشترى حق الشراء في تاريخ التنفيذ بالسعر المتفق عليه بالعقد وذلك مقابل حصوله على العمولة التي يدفعها مشترى حق الشراء ، مما يعني ان المستثمر الذي حرر هذا العقد في مركز قصير (Short Call (SC ، و بإفتراض نفس بيانات المثال السابق (سعر التنفيذ 100 جنيها والعمولة 10 جنيها ) يوضح الشكل التالي حالات الربح والخسارة لكاتب هذا الخيار :

يوضح الشكل السابق ان الحد الاقصى للربح هو 10 جنيها وهي مقدار العمولة التي حصل عليها كاتب ( محرر ) هذا الخيار ، ويستمر نفس الربح حتى يصل سعر السهم بالسوق في يوم التنفيذ الى 100 جنيها وهو سعر التنفيذ ، ويبدا الربح في الانخفاض مع زيادة سعر السهم حتى يصل السعر إلى 110 جنيها فيتلاشى ربح المستثمر ، حتى يصل الى نقطةالتعادل التي يتساوى فيها سعر السهم بالسوق (110 جنيها ) مع سعر التنفيذ مضافا اليها العمولة ( 100 + 10 = 110 ) وهنا يصبح الربح او الخسارة للمستثمر مساويا للصفر ، ويبدأ المستثمر في تحمل الخسارة عندما يرتفع سعر السهم بالسوق ويتخطى سعر التعادل ، وتصبح الخسارة للمستثمر بمقدار جنيها خسارة مقابل جنيها لكل زيادة في السعر ( واحد لواحد ) ، وكما يوضح الشكل فإن خط الخسارة ممتد الى ما لانهاية ، مما يعني خسارة غير محدودة ، ويصبح الميل Slope لخط الخسارة هو ( 1- ) ، بينما الميل لخط الربح الافقي هو صفر (0) ، وليصبح الميل الذي يعبر عن التكلفة والربح هو ( 1- 0 )

أي أن ( 1- 0 ) = SC

ونلاحظ أن النتيجة النهائية للعقدين السابقين على مستوى سوق الخيارات هي الصفر .

حيث أنه عند جمع الميل الخاص بالعقد الأول (0,1 ) = Lc

مع الميل الخاص بالعقد الثاني ( 1-,0 ) = Sc

سنجد أن النتيجة هي الصفر

Lc + Sc = (0,1 ) + ( 0, -1) = (0,0)

ويعني هذا أن الأرباح التي يحققها أحد أطراف العقد هي بالضبط الخسائر التي يحققها الطرف الثاني مما يجعل العقد ينتهي إلى القيمة الصفرية Zero Contracts .

شراء خيار البيع (Long put (Lp

كما سبق القول فإن المستثمر الذي اشترى خيار البيع (Long put option (Lp يصبح من حقه ( وليس ملزما ) تنفيذ العقد اذا انخفض سعر السهم بالسوق عن سعر التنفيذ بالعقد ، فيقوم بالبيع للطرف الثاني الذي ألزم نفسه بالشراء ، والعكس صحيح ، إذا إرتفع سعر السهم بالسوق فلن ينفذ العقد لأنه ليس ملزما بالتنفيذ و يقوم بالبيع في السوق و يخسر العمولة ، فمثلا اذا اشترى المستثمر خيار البيع لعدد 1000 سهم بسعر 50 جنيها للسهم و دفع عمولة 2 جنيها ، فيمكن إعداد الشكل التالي الذي يوضح حالات الربح و الخسارة :

يوضح الشكل ان الحد الأقصى للخسارة هو مبلغ العمولة المدفوعة وهو 2 جنيها ، ، و تستمر الخسارة حتى يصل سعر السهم بالسوق الى سعر التنفيذ بالعقد وهو 50 جنيها ، وتبدأ الخسارة بالتناقص حتى نصل الى سعر التعادل ، وهو السعر الذي لا يحقق فيه المستثمر أرباح أو خسائر ، ويتحقق ذلك عندما يتساوى سعر التنفيذ ( 50 جنيها ) مع سعر السوق مضافا إليه العمولة ( 48 + 2 = 50 ) ويبدأ المستثمر في تحقيق الأرباح عندما ينخفض سعر السهم عن سعر التعادل ، وتكون الزيادة في الأرباح بمعدل واحد لواحد ، أي تزيد الأرباح بمقدار جنيها واحدا مع انخفاض سعر السهم بمقدار جنيها واحدا ، ويحقق المستثمر الحد الأقصى للربح عندما يصبح سعر السهم بالسوق صفرا وتبلغ أرباح المستثمر في هذه الحالة بالفرق بين سعر التنفيذ و سعر العمولة أي 48 جنيها ( 48 = 2 – 50 ) وكما يوضح الشكل أن الميل Slope بالنسبة لخط الأرباح هو ( 1- ) بينما الميل Slope لخط الخسارة ( التكلفة ) هو صفر ( 0 ) ، ليصبح الميل لهذا المركز هو (1,0- )

أي ان ( 0 ,1- ) = lp

بیع خیار بیع (Short Put (sp

طبقا لهذا المركز في عقد الخيار فإن المستثمر ألزم نفسه بالشراء بالسعر المتفق عليه في العقد في تاريخ التنفيذ إذا قرر مشترى خيار البيع تنفيذه ويحصل كاتب (محرر) هذا الالتزام على العمولة المتفق عليها عند إبرام العقد ، مما يعني ان محرر العقد في مركز قصير (Short Put (sp ، ويوضح الشكل التالي حالات الربح والخسارة لكاتب هذا الخيار بنفس بيانات المثال السابق (سعر التنفيذ 50 جنيها والعمولة 2 جنيها ) :

يوضح الشكل ان الحد الاقصى للربح الذي يمكن ان يحققة محرر هذا الالتزام هو مبلغ العمولة 2 جنيها ويستمر في ذلك حتى يصل سعر السهم بالسوق يوم التنفيذ الى سعر التنفيذ وهو 50 جنيها ، ويبدا الربح في الانخفاض كلما انخفض سعر السهم بالسوق حتى يصل الى سعر التعادل الذي تختفى فيه الارباح والخسائر للمستثمر ، وسعر التعادل هنا عبارة عن السعر الذي يتعادل فيه سعر التنفيذ بالعقد ( 50 جنيها ) مع سعر السوق مضافا اليه العمولة (2+48) = 50 جنيها ويبدأ المستثمر في تحمل الخسارة مع انخفاض سعر السوق عن سعر التعادل ، ويصل المستثمر إلى أقصى خسارة عندما يكون سعر السوق صفر ويتم تنفيذ العقد ويضطر المستثمر للشراء بسعر التنفيذ وهو 50 جنيها محققا اقصی خسارة والتي تعادل الفرق بين سعر التنفيذ والعمولة وهي 48 جنيها ( 48 = 2 – 50 ) ويوضح الشكل ان الميل Slope لخطى الربح والتكلفة هو ( 0,1 ) = Sp

ونكرر ان النتيجة النهائية للعقدين الأخيرين ( LP , SP ) على مستوى سوق الخيارات هي الصفر ، لأنه عند جمع الميل الخاص لهذين العقدين ستصل الى النتيجة الصفرية

Lp + sp = (-1,0) + (1,0)=(0,0)

والسبب في ذلك ان ارباح أحد طرفي العقد هي نفسها خسائر الطرف الثاني مما يجعل عقد الخيار ينتهي إلى الصفر Zero Contract .

استراتيجيات الخيارات

- استراتجيات الشراء Long Stock

- استراتيجيات البيع Short Stock

- استراتيجيات التغطية Hedging Strategies

- إستراتيجيات توليد الدخل

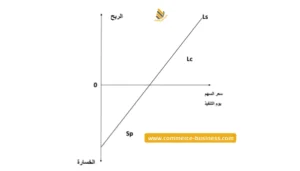

استراتجيات الشراء Long Stock

تلائم استراتجيات الشراء المستثمر الذي يتوقع ارتفاع الاسعار في المستقبل لذلك فقد تسمى بالاستراتجيات الهجومية Bullish Strategies ، ويقوم المستثمر بتطوير استراتيجيتة من خلال جمع عقدين معا يجعلوه في موقف الشراء ومن ثم الاحتفاظ الطويل بالاسهم (Long Stock (LS ، ويحدث ذلك عندما يجمع بين خيار الشراء ( Long Call ( Lc الذي يعطيه حق الشراء بالسعر المتفق عليه في العقد في تاريخ التنفيذ ، مع عقد ثاني وهو التزام بالشراء مما يعني قيامه بكتابة خيار بيع للطرف الثاني (Short Put (SP والذي يترتب عليه الزام المستثمر بالشراء عندما يقرر الطرف الثاني الذي اشترى حق البيع تنفيذ الخيار في تاريخ الاستحقاق

والعقدين السابقين هما LC + SP يضعان المستثمر في موقف الشراء ، فالاول ( LC ) يعطيه حق الشراء والثاني ( SP ) يلزمة بالشراء وهو ما يجعل المستثمر في موقف الاحتفاظ الطويل بالسهم Long Stock نظرا لتوقعه إرتفاع الاسعار ، ويتم التعبير عن هذه الاستراتيجة من خلال

Ls = Lc + Sp

حيث :

الاحتفاظ الطويل بالاسهم = ls

خیار حق الشراء = Lc

التزام الشراء =Sp

ويحب ان نلاحظ ان الارباح في هذه الاستراتيجية تتحقق عند ارتفاع الاسعار ، ففي ظل خيار الشراء Lc يقوم المستثمر بتنفيذ الخيار عند صحة توقعاتة وارتفاع سعر السهم بالسوق فيقوم بالتنفيذ بالسعر الاقل في العقد محققا ارباح ، وكذلك في حالة إلتزام الشراء Sp ، فعندما ترتفع الاسعار يصبح من مصلحة مشترى خيار البيع أن يبيع في السوق ولا ينفذ العقد ويفوز المستثمر بالعمولة ، ويعني ذلك ان الميل Slope الخاص بهذه الاستراتيجيةيكون دائما (1+)

فكما سبق الاشارة لذلك نجد ان:

الميل لخيار الشراء هو ( 0,1 ) = Lc

والميل لالتزام الشراء هو ( 1,0) = Sp

ويصبح الميل لاستراتيجة الاحتفاظ الطويل بالاسهم ( شراء ) (1,1) = LS

ويعبر الشكل التالي عن هذه الاستراتيجة :

ويوضح الشكل ان الميل الخاص بخيار الشراء LC هو (1+) وكذلك الميل الخاص بالتزام الشراء SP هو(1+ ) ، مما يجعل الميل الخاص باستراتيجية الاحتفاظ الطويل بالسهم LS هو (1+)

أي أن استراتيجية الاحتفاظ الطويل بالاسهم LS تدمج بين خيار حق الشراء Lc والتزام الشراء Sp

Ls = Lc + Sp

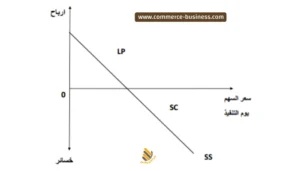

استراتيجيات البيع Short Stock

تلائم استراتيجيات البيع المستثمر الذي يتوقع انخفاض الأسعار في المستقبل لذلك فقد تسمي بالاستراتيجيات الدفاعية Bearish Strategies ، ويقوم المستثمر بتطوير إستراتيجيتة من خلال جمع عقدين معا يجعلوة في موقف البيع ومن ثم الاحتفاظ القصير بالأسهم (SS) Short Stock ، ويحدث ذلك عندما يجمع بين خيار حق البيع (Long Put (LP والذي يعطيه حق البيع بالسعر المتفق عليه في العقد في تاريخ التنفيذ ، مع عقد ثاني وهو التزام بالبيع مما يعني انه يكتب علي نفسه خيار شراء للطرف الثاني (Short call (SC ، والذي يترتب عليه الزام المستثمر بالبيع عندما يقرر الطرف الثاني الذي اشتري حق الشراء تنفيذ العقد في تاريخ الاستحقاق.

والعقدين السابقين هما LP+SC يضعان المستثمر في موقف البيع ، فالأول (LP) يعطيه حق البيع والثاني (SC) يلزمه بالبيع وهو ما يجعل المستثمر في موقف الاحتفاظ القصير بالأسهم Short Stock نظرا لتوقعه انخفاض الأسعار ، ويتم التعبير عن هذه الاستراتيجية من خلال :

SS = LP + SC

حيث :

الاحتفاظ القصير بالاسهم = SS

خیار حق البيع = LP

التزام البيع = SC

ويجب ان نلاحظ ان الارباح في هذه الاستراتيجية تتحقق عند انخفاض الاسعار ، ففي ظل خيار صفقة البيع LP يقوم المستثمر بتنفيذ الخيار عند صحة توقعاته وانخفاض سعر السهم بالسوق يوم التنفيذ ، فيقوم بالبيع بالسعر الاكبر المتفق عليه في العقد محققا الارباح ، وكذلك في ظل الزام البيع ، فعند انخفاض السعر بالسوق يقوم الطرف الثاني الذي اشترى حق الشراء بعدم التنفيذ ويقوم بشراء السهم من السوق ويفوز المستثمر بالعموله ، ويعني ذالك ان الميل Slope الخاص بهذه الاستراتيجية يكون دائما (1-) فكما سبق الاشاره لذلك يجب ان :

الميل لخيار البيع هو ( 0 , 1- ) = LP

الميل لالتزام البيع هو ( 1- 0 ) = SC

ويصبح الميل لاستراتيجية الاحتفاظ القصير بالاسهم ( 1-,1- ) = SS

ويعبر الشكل التالي عن هذه الاستراتيجية :

ويوضح الشكل ان الميل الخاص بخيار البيع LP يعادل (1-) ، وكذلك الميل الخاص بالزام

البيع SC يعادل (1-) ، مما يجعل الميل الخاص بإستراتيجية الاحتفاظ القصير بالاسهم SS

هو (1-) ، اي ان استراتيجية الاحتفاظ القصير بالاسهم SS تدمج بين خيار حق البيع LP

والتزام البيع SC

SS = LP + SC

استراتيجيات التغطية Hedging Strategies

كما سبق القول فإن الهدف الرئيسي للمشتقات الماليه هو تغطية المخاطر Risk Hedging الناتجة من تقلبات اسعار الاصول في المستقبل ، وتتم عملية التغطية عن طريق تحويل المخاطر Risk Transfer من الطرف الذي لا يرغب في تحملها الي الطرف الذي لديه إستعداد لتحملها مقابل حصوله علي العموله Premium ، فالمشتقات الماليه تعطي الفرصه المستثمرين للتأمين Insurance ضد المخاطر التي لا يرغون في تحملها مقابل دفع تكلفة ذلك في شكل العموله للطرف الذي يقوم بعملية التغطيه و تحمل المخاطر ، مع الأخذ في الحسبان ان كلا الطرفين لا يرغبان في وقوع الخطر ، فالمستثمر الذي يرغب في شراء سهم في المستقبل ويخشي من مخاطر ارتفاع الاسعار في السوق عند التنفيذ فيقوم بشراء خيار الشراء LC من طرف اخر يلزم نفسه بالبيع بالسعر المتفق عليه مقابل حصوله علي العموله SP وهنا حصل الطرف الثاني علي العمولة مقابل تحمله لمخاطر ارتفاع الأسعار بدلا من الطرف الاول ، وكلاهما يتمني عدم ارتفاع الاسعار تجنبا للخطر ، لان انخفاض السعر عند التنفيذ يعطي الفرصه للمستثمر الذي يرغب في الشراء بالحصول علي الاسهم من السوق بسعر اقل وكذلك الطرف الثاني يستفيد بالعموله كامله نتيجة عدم تنفيذ العقد بسبب انخفاض السعر بالسوق .

و يمكن تغطية المخاطر الناتجة عن تبني المستثمر لاستراتيجيات الشراء و البيع عن طريق اتخاذ مركز عكسى لجزء الإلتزام الموجود بالاستراتيجية وذلك علي النحو التالي :

1- تغطية المخاطر في استراتيجية الشراء Long Stock

كما سبق القول فإن المستثمر الذي يتوقع ارتفاع السعر يتبنى استراتيجية للشراء تجعله في مركز الاحتفاظ الطويل بالاسهم (Long Stock (Ls من خلال دمج خيار حق الشراء (LC) Long call مع التزام الشراء (Short Put (SP

Ls = Lc + Sp

ويتمثل الجزء الاكبر من المخاطر في هذه الاستراتيجية في الزام الشراء (SP) ، وتتحقق المخاطر اذا انخفض السعر في السوق وتصل الخسارة الي الحد الأقصي إذا بلغ سعر السوق للسهم صفر ، وتصل الخساره الي سعر التنفيذ مطروحا منه العمولة وهو ما يمثل مخاطر كبيرة ، لذلك يستطيع المستثمر تغطية المخاطر الناتجة عن إلزام الشراء SP عن طريقة اتخاذ مركز عكسى ويدخل في عقد ثالث ويشتري حق البيع LP ، وهنا اذا انخفض السعر بالسوق عن سعر التعاقد يستطيع المستثمر تقليل خسائره من التزام الشراء SP عن طريق تنفيذ عقد خيار البيع LP وهنا نجح المستثمر في تقليل المخاطر الناتجه عن الأستراتيجية الهجومية ويصبح موقفه

LS + LP = (LC + SP + LP)

2- تغطية المخاطر في استراتيجية البيع Short Stock

كما سبق القول فإن المستثمر الذي يتوقع انخفاض السعر بتبنى استراتيجية للبيع تجعله في مركز الاحتفاظ القصير بالسهم (Short Stock (SS ، وذلك من خلال دمج خيار حق البيع (Long Put (LP مع الزام البيع(Short call (SC

SS = LP + SC

ويتمثل الجزء الاكبر من المخاطر في هذه الاستراتيجية في التزام البيع ، وتتحقق المخاطر إذا ارتفع السعر بالسوق فيقوم مشتري حق البيع بالتنفيذ بالسعر الاقل بالعقد ، وتصبح الخسائر علي المستثمر الذي ألزم نفسه بالبيع Sc غير محدودة ، لذلك يستطيع هذا المستثمر التغطية ضد هذه المخاطر باتخاذ مركز عكسي في عقد ثالث وشراء حق الشراء (Long call (LC ، بحيث اذا ارتفعت الاسعار وأضطر لتنفيذ التزام الشراء SC ، فيقوم ايضا بتنفيذ حق الشراء Lc بالعقد الثالث مما يساعده علي تقليل الخسائر ، وهنا نجح المستثمر في تقليل المخاطر الناتجة عن ارتفاع الاسعار ، ويصبح موقفه

SS + LC = (LP + SC + LC)

إستراتيجيات توليد الدخل

تلائم هذه الاستراتيجيات المستثمر الذي يرغب في تحقيق دخل سريع ، ويكون ذلك عن طريق قيامه بتحرير إلتزام علي نفسه يحصل مقابله علي العموله Premium والتي تمثل الدخل المتولد علي كتابة الالتزام ، ويتحدد نوع الالتزام الذي يحرره المستثمر حسب موقفه و الاستراتيجية التي يتبناها علي النحو الآتي:

1- توليد الدخل في حالة الاحتفاظ الطويل بالاسهم (Long Stock (LS

كما سبق الاشارة فإن استراتيجية الاحتفاظ الطويل بالاسهم (Long Stock (LS تتكون من دمج خیار حق الشراء (Long call (LC مع التزام الشراء (Short Put (SP

LS = LC + SP

ويستطيع المستثمر توليد الدخل عن طريق الدخول في مركز عكسى للحق الذي يمتلكه ، ونظرا لأنه في استراتيجية الاحتفاظ الطويل بالأسهم تشتمل علي خيار حق الشراء فيعني ذلك ان المستثمر يستطيع الدخول في عقد ثالث وهو التزام البيع (Short call (SC وهو المركز العكسي لخيار حق الشراء (Long call (LC ويحصل المستثمر علي عموله Premium مقابل التزام بالبيع SC محققا دخلا اضافيا ويصبح موقف المستثمر هو

LS + SC = LC +SP+SC

وتساعد العمولة التي حصل عليها المستثمر نتيجة الالزام الذي حرره علي نفسه SC في تقليل الخسائر التي قد تحدث نتيجة استراتيجية الاحتفاظ الطويل بالأسهم Long Stock.

2- توليد الدخل في حالة الاحتفاظ القصير بالاسهم (Short Stock(SS

كما سبق الاشارة فإن استراتيجية الاحتفاظ القصير بالاسهم (Short Stock (SS تتكون من دمج خیار حق البيع (Long Put (LP وإلتزام بالبيع (Short Call (sc

SS = LP + SC

ويستطيع المستثمر توليد الدخل عن طريق الدخول في مركز عكسي للحق الذي يمتلكه وهو حق البيع LP ، اي ان المستثمر يستطيع الدخول في عقد ثالث وهو الزام الشراء (SP) Short Put عكس حق البيع LP ، ويحصل المستثمر على عمولة Premium مقابل إلتزامه بالشراء SP محققا دخلا اضافيا ، ويصبح موقف المستثمر هو

SS+SP = LP+SC+SP

ويستطيع المستثمر ان يستفيد بالعمولة وتقليل الخسائر التي قد تحدث نتيجة استراتيجية الاحتفاظ القصير بالاسهم.